Eppur peak oil

Antonio Turiel

Entre los conocedores de la problemática del agotamiento de los recursos naturales y más concretamente del problema del peak oil, y especialmente entre la gente que hace tiempo que sigue este blog, una pregunta recurrente desde hace un año, quizá algo más, es: ¿y dónde está el peak oil? Después de la grave crisis económica del 2008, en la que las dificultades para aumentar la producción de petróleo tuvieron un papel determinante, y la oleada recesiva de 2011, era algo bastante esperable (así nos lo indicaban nuestros primeros análisis) que hacia 2014 se iba a producir una nueva recesión económica. Y de manera recurrente durante estos últimos 4 años hemos anticipado desde estas páginas, y yo el primero, que una nueva crisis económica estaba en ciernes, sin que sus temidos efectos hayan llegado aún a las orillas de Occidente.

No quiere decir eso que no haya habido problemas serios en el mundo, muchos de ellos relacionados con la escasez de recursos, y que incluso en nuestro opulento Occidente la salida de la crisis no ha sido lo que se esperaba (principalmente, porque se ha hecho a costa de la clase trabajadora con una fuerte devaluación interna, lo cual está provocandouna creciente oleada de indignación, más inestabilidad política y mayor tentación autoritaria). El hecho es, sin embargo, que la crisis que esperábamos no está aquí. Pues no estábamos hablando de un proceso lento de declive y degradación, el cual parece evidente que hace tiempo que empezamos, sino de una verdadera crisis, algo claro, fuerte, inequívoco; una caída brusca de la actividad, algo palmario e indisimulable, evidente para todos. La crisis que temíamos no ha hecho acto de presencia. En el otro lado de nuestra simple ecuación entre energía y economía, la producción de petróleo (identificado continuamente y de manera abusiva con todos los hidrocarburos líquidos) sigue aumentando o, al menos, no muestra signos evidentes de desfallecer, aunque es cierto que crece ya muy despacio.

¿Qué ha pasado? ¿Dónde está esa crisis que se anunciaba? ¿Dónde está el peak oil? ¿Se confirman las mejores previsiones de los analistas que nos decían que los peakoilers éramos unos alarmistas y que no había ningún problema? ¿Ha encontrado la tecnología sustitutos adecuados para que la economía pueda ser creciendo? ¿Se ha impuesto el ingenio humano al pesimismo ontológico de algunos?

1.- La producción de petróleo del mundo sigue prácticamente plana: En uno de sus últimos posts, Gail Tverberg muestra dos gráficas (elaboradas con datos del Departamento de Energía de los EE.UU.) muy interesantes sobre cómo ha evolucionado la producción de hidrocarburos líquidos durante los últimos años, y separa de manera muy clara lo que ha pasado en EE.UU. de lo que ha pasado en el resto del mundo.

La producción de todos los líquidos del petróleo de todo el mundo excepto los EE.UU. ha permanecido prácticamente estancada durante los últimos 4 años:

Y lo está todavía más si nos fijamos en la fracción de petróleo crudo, que es el petróleo que realmente es versátil y aporta energía neta, en tanto que las otras categorías son mucho más dudosas: los líquidos del gas natural tienen un contenido energético que es solo el 70% del del petróleo y no sustituyen su uso en todos los casos, los biocombustibles no aportan energía neta y las ganancias de proceso son una auténtica patraña contable, pues lo que representan son aumentos del volumen de los líquidos resultados del refino, sin una ganancia real de energía (hay un aporte energético del gas natural que se usa en el proceso, pero si se mira la energía de los productos refinados es inferior a la suma de la energía del petróleo y gas natural de los que se obtuvieron).

Si se mira ahora la producción de líquidos del petróleo en los EE.UU. se ve que, aquí sí, hay un sensible aumento de la producción en los últimos cuatro años, de unos 3 Mb/d (millones de barriles diarios) :

Gracias al aumento de los EE.UU. la producción de hidrocarburos líquidos del mundo ha pasado de unos 93 Mb/d en enero de 2014 a unos 96 Mb/d en septiembre de 2017. Aumentos que son moderados pero significativos, de casi 1 Mb/d por año. Por tanto, se podría decir que el aumento de la producción mundial de «todos los líquidos del petróleo» es debido al aumento de producción de los EE.UU. prácticamente en exclusiva – aunque por supuesto la situación real es más compleja, pues en la categoría «Resto del mundo» hay países con caídas productivas precipitosas, como México o Venezuela, mientras que otros como Irak han aumentado su producción compensando el declive de los primeros. Si uno se queda con el petróleo crudo, la situación es un poco menos halagüeña: en EE.UU. la producción de petróleo crudo habría aumentado unos 2 Mb/d en los 4 últimos años (de 8 Mb/d a 10 Mb/d, aproximadamente), con el agravante de que en ese tiempo el petróleo crudo convencional ha seguido su curva descendente de décadas y se sitúa ya en aproximadamente la mitad de la producción de todo el petróleo crudo, 5 Mb/d, siendo la otra mitad petróleo ligero de roca compacta procedente del fracking, mucho menos versátil a la hora de refinar.

En todo caso, la producción de hidrocarburos líquidos de todo el mundo aún aumenta ligeramente aunque muestra síntomas de estancamiento progresivo, con lo que en este escenario no se puede descartar que se pueda producir, o se esté produciendo ya, el peak oil. Mas bien, nos encontramos en la fase de meseta o plateau que muchos analistas vaticinaban hace unos años.

2.- El responsable del aumento neto de la producción de petróleo es EE.UU. ¿Es que allí ha pasado a ser rentable el fracking?

La realidad es que no; el fracking continúa siendo el negocio ruinoso que siempre ha sido. De hecho, en realidad es más ruinoso que nunca: a pesar de las mejoras tecnológicas (bastante marginales) y tácticas (explotar primero y sobre todo los lugares de mayor rendimiento, lossweet spots), el bajo precio del petróleo en los últimos cuatro años barre completamente cualquiera de esas ventajas. Se tiene que tener en cuenta que durante el trienio 2011-2014, con los precios medios del petróleo más altos de toda la historia (más de 100$/barril) las 127 mayores compañías de producción de petróleo y gas del mundo perdían 110.000 millones de dólares al año, como reportó en su día el Departamento de Energía del gobierno estadounidense. Art Berman muestra a menudo las pérdidas trimestrales que han reportado durante los últimos 8 años y que aún reportan las principales compañías que se dedican a la extracción mediante fracking del petróleo de shale (lutitas, habitualmente), pero una de las gráficas que mejor resume la situación es de Steve St. Angelo, de un artículo muy recomendable del pasado diciembre.

El déficit del sector es de tal magnitud que, como indica Steve St. Angelo, incluso el resultado conjunto de las tres grandes compañías petrolíferas estadounidenses (Chevron, Conocco Phillips y Exxon Mobil) es de pérdidas desde hace ya algunos años:

Resulta algo paradójico que, si el fracking es una máquina de perder dinero, se haya podido mantener y aún se mantenga esta actividad extractiva. La razón reside en la capacidad de captación de dinero por parte de los inversionistas de diverso cuño, gracias a una operación de marketing («Drilling for dollars«, como ya avisaba Deborah Rogers hace cinco años) muy semejante a la que ha realizado Elon Musk para mantener viva a Tesla a pesar de sus notorias pérdidas financieras.

3.- No se ha producido ninguna sustitución tecnológica.

Algunos analistas bastante desinformados han querido ver en estos últimos cuatro años de precios del petróleo relativamente bajos una demostración de que se está produciendo un descenso del consumo de petróleo debido a la sustitución de este combustible fósil por otras energías «limpias». La realidad es que, como hemos enseñado, la producción de hidrocarburos líquidos ha continuado subiendo, añadiéndose todo lo que se ha podido aunque no todo tiene la misma calidad y versatilidad, porque todo era necesario. Y es que la mayor diferencia entre la industria del fracking y la automovilística Tesla es que la primera sigue siendo imprescindible para mantener el mundo el marcha. Los automóviles eléctricos, cuyo nombre se evoca continuamente como paradigma de esa revolucionaria sustitución tecnológica, siguen siendo una fracción ínfima del parque automovilístico mundial, y ni siquiera en las previsiones más optimistas de la Agencia Internacional de la Energía se prevé que pasen del 14% del total en el año 2040 (y eso con unas previsiones que parecen, por muchas otras razones, bastante poco realistas).

En realidad es cierto que ha habido una ligera caída, o más bien no ha habido tanto ascenso, de la demanda de petróleo, fruto del descenso de renta disponible y capacidad de compra en los países occidentales, lo que en España se ha podido comprobar con ese eufemismo que a veces repiten nuestros políticos: «Salida de la crisis a dos velocidades», es decir, que a las empresas les va mejor y a los trabajadores no les va tan bien. Pero como los trabajadores también son consumidores, si tienen menos dinero disponible compran menos y eso al final afecta a la demanda implicada de petróleo. Como veremos después, en realidad sí que se está produciendo un ligero descenso de la producción del petróleo más versátil, disimulado por el ascenso de las otras categorías menos apropiadas y demandas, pero sin que medie en ningún caso ninguna sustitución tecnológica y tan solo una absurda huida hacia adelante.

4.- ¿Y quién está pagando el fracking, en realidad?

Desde el arranque del fracking, hacia 2010, y hasta 2016 aproximadamente, el fracking se ha financiado fundamentalmente gracias a las generosas aportaciones del sector financiero. Los brokers norteamericanos ha demostrado ser muy habilidosos, siendo capaces de convencer a grandes inversionistas internacionales para invertir en una nueva estafa piramidal sin que hubiera pasado ni una década desde la anterior (las hipotecas basura o subprime). Sin embargo, la notoriedad del riesgo financiero de estas inversiones (reportada incluso con frecuencia en The Wall Street Journal o en Bloomberg), las escasas perspectivas de rentabilidad futura y la acumulación de la deuda ha llevado a una progresiva huida del capital internacional (era, por ejemplo, muy notoria la exposición al shale que tuvo durante muchos años Deutsche Bank y que ahora intenta reducir al máximo). Particularmente preocupante es la acumulación de deuda del sector del fracking y la más que previsible imposibilidad de su servicio, en un fenómeno que algunos han denominado «el muro de la deuda» que ilustra perfectamente esta gráfica de Steve St. Angelo (aunque el término probablemente fue acuñado por Art Berman):

El nivel de deuda actual es tan elevado que la industria del fracking necesitaría realizar un beneficio de al menos 21 dólares por barril para poder satisfacer sus intereses anuales. Teniendo en cuenta que incluso a los precios de los últimos días las pérdidas deben superar los 30 dólares por barril, está claro que no queda mucho recorrido para esta industria y de cara a minimizar los daños a priori lo que más les debiera interesar es reducir la producción, pues por cada barril producido pierden dinero.

De hecho, durante el año 2016 se registró un descenso notable, de más del 10%, de la producción de petróleo de fracking en los EE.UU. Sin embargo, en 2017, con Donald Trump ya en el Despacho Oval, la producción de petróleo de fracking estadounidense vuelve a ascender y a finales del año pasado consigue superar los máximos de producción anteriores.

No es, en modo alguno, una casualidad: el Secretario de Estado en ese primer año de presidencia de Donald Trump fue Rex Tillerson, antiguo Consejero Delegado de Exxon (sí, la misma persona que en 2015 reconoció que «en el fracking hemos perdido todos hasta la camisa«, aunque en aquel caso era con el shale gas, el gas de lutitas) y un buen conocedor del sector y por supuesto de su nula rentabilidad económica. Así pues, desfalleciendo la inversión de los grandes capitales extranjeros y con múltiples movimientos a escala global que debilitan el papel del dólar como moneda de reserva (por ejemplo, las ventas de gas ruso a China nominadas en yuanes, en vez de en dólares, y las intenciones de extender este fórmula a las compras de petróleo de otros países), la Administración Trump aprobó en su primer año de mandato una batería de exenciones fiscales y rebajas de tasas para el sector de los hidrocarburos como nunca se habían visto anteriormente. Tales mejoras fiscales tuvieron como objetivo volver a atraer la inversión, aparte de mejorar el balance contable de las empresas; y al menos esto último en el corto plazo lo han conseguido: algunas empresas dedicadas al frackinghan conseguido no acabar el año fiscal de 2017 en números rojos gracias, precisamente, a esta ayuda estatal. El problema es que cuando no se sabe quién está pagando algo seguramente es el contribuyente el que paga: faltando inversión extranjera, quien está pagando la continuación de esta fiesta son los ciudadanos de los EE.UU., pues el dinero que deja de ingresar el estado o que directamente le da a las compañías de hidrocarburos es el que después faltará para hacer escuelas, hospitales, carreteras o pagar salarios públicos. Ése es el dilema al que se enfrentan las sociedades en declive, una de las tres preguntas que planteé hace tiempo: ¿merece la pena explotar fuentes de energía de bajo rendimiento? Pues cuando se explotan esas fuentes, uno puede tener la ilusión, como se tiene en EE.UU., de que la cantidad total de energía producida aumenta, pero como se consume mucha energía también en su producción, el rendimiento neto es magro y como consecuencia se tienen que desviar recursos de la sociedad para poder continuar explotando esos recursos de bajo rendimiento, reduciendo las oportunidades de esa sociedad y degradando las condiciones de vida de sus ciudadanos. Mientras eran otros países los que pagaban la fiesta delfracking (al desviar sus inversiones hacia ese sector que se vendía como algo brillante e innovador, «el futuro de la energía»), los EE.UU. han podido vivir un momento de expansión económica y de esplendor relativos; pero si ahora son ellos mismos los que tienen que asumir el coste está claro que la burbuja acabará por reventar. A no ser que se hagan cambios fundamentales y radicales en el orden social.

5.- Irracionalidad de la inversión, intencionalidad política.

Una de los datos que mejor ilustra la irracionalidad del momento actual es la evolución de los gastos en exploración y desarrollo de yacimientos (upstream) de petróleo en EE.UU. y en el resto del mundo. Como ya comentábamos al analizar el último World Energy Outlook, durante los años 2015 y 2016 la inversión global en upstream cayó un 46%, justo en el momento en que más falta hacía invertir para desarrollar nuevos yacimientos puesto que cada vez son más difíciles y costosos. En 2017 la inversión global aumentó un 5%, lo cual podría interpretarse como una tímida recuperación de la inversión. Sin embargo, cuando uno analiza con mayor detalle los datos se puede comprobar que la inversión solo subió en los EE.UU., mientras que en el resto del mundo continuó su curva descendente. La cosa ha llegado hasta el extremo de que en la actualidad Norteamérica (EE.UU., Canadá y México) que produce poco más del 20% del petróleo mundial, invierte más en upstream que el resto del mundo, y eso pasa gracias al auge del fracking en EE.UU. y Canadá.

En el análisis muy detallado que hacía la Agencia Internacional de la Energía (AIE) en el WEO del 2016 se mostraba que se necesita mantener un fuerte nivel de inversión en los campos actualmente en producción aunque ya estén en declive para evitar que este declive sea aún más rápido. Pero fuera de los EE.UU. la inversión continúa bajando, siguiendouna peligrosa dinámica que comenzó hace ya cinco años, y sin un cambio radical de tendencia inversora la producción de petróleo crudo convencional, que es el más versátil y que representa aún casi el 90% de la producción total de hidrocarburos líquidos, va comenzar a caer muy rápido. La AIE ha alertado repetidas veces de este problema, la última hace apenas un mes, cuando Fatih Birol, el economista jefe de la AIE, alertaba el peligro que suponía que la demanda esté subiendo mientras la producción de crudo está bajando.

Ya hace cuatro años que describimos con detalle cuál es el problema de fondo: la denominada espiral de la energía. Debido al envejecimiento de los yacimientos en explotación y la poca calidad y gran dificultad de explotación de los nuevos yacimientos, intentar mantener nuestro sistema económico como si no pasara nada nos aboca a un descenso energético traumático, un movimiento en espiral en el que hay momentos en los que los bajos precios del petróleo llevan a la ruina a los productores y se destruye oferta, y otros en los que los altos precios del petróleo arruinan a la economía en general y se destruye demanda. No existe un punto de equilibrio, un precio de convenga al mismo tiempo a productores y consumidores, porque los costes de producción son ya tan elevados que la sociedad no se los puede permitir. En definitiva, no podemos mantener un sistema económico-social que se basa en un consumo creciente de energía abundante y barata porque, simplemente, la energía abundante y barata se acabó (y no ahora, sino hace más de 10 años).

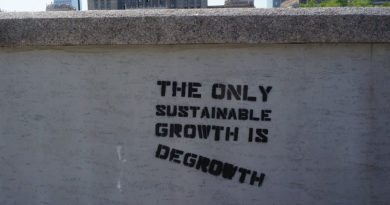

Eso no quiere decir que estemos condenados al apocalipsis y al fin de nuestra civilización; desde luego no, si no es lo que queremos. Hay alternativas, muchas más de las que nos pensamos, muy serias y que merecen ser exploradas, desde la economía ecológica a la de estado estacionario, pasando por un montón de iniciativas a escala local como las ecoaldeas o el movimiento de transición. Todas estas posibilidades ponen en cuestión el paradigma capitalista del crecimiento infinito, y como consecuencia ponen en cuestión al capitalismo en sí mismo, al menos tal y como se le concibe actualmente. Eso es hoy en día políticamente inaceptable; más aún, cuestionar el capitalismo abiertamente se considera socialmente prácticamente como una obscenidad, como un comportamiento impúdico. No son pocos mis lectores que, después de seguir mis escritos durante un tiempo y darme la razón en mis análisis sobre los problemas de sostenibilidad de nuestra sociedad, reaccionan con disgusto y cierto enfado cuando oso apuntar al capitalismo como origen último de estos males, y su enfado puede tornarse real ira si profundizo en el tema y concluyo que el capitalismo es ya inviable y que es necesaria su substitución por otro sistema que sí que tenga en cuenta los límites biofísicos del planeta. Parte de esta reacción emocional a mis críticas proviene de la hegemonía en el discurso del capitalismo, que hasta cierto punto presenta características propias de un culto religioso. El caso es que, si en Europa cuestionar el capitalismo (y el comunismo moderno, ya de paso) es algo de mal tono, en lugares como los EE.UU. en simplemente impensable: es algo de lo que nadie habla, fuera de círculos muy pequeños y restringidos. Así que la posibilidad de hacer un cambio del sistema económico para hacer frente a la crisis energética a la que nos enfrentamos está fuera de cuestión. Hablar de postcapitalismo es socialmente tabú.

Eso no quiere decir que los líderes políticos, y particularmente en los EE.UU., no sean conscientes de los problemas que he estado describiendo en este post, y en particular que el declive de la producción de petróleo durante las próximas décadas es algo inevitable y que el fracking es solo un parche momentáneo con un sobrecoste inasumible, ni siquiera por un país tan poderoso como los EE.UU. Sin embargo, dado que hacer los cambios estructurales que se necesitan está completamente fuera de cuestión, debido al tabú del postcapitalismo, lo que está pasando ahora mismo es una decisión deliberada y de carácter completamente político, en absoluto técnica o económica. EE.UU. ha apostado por apuntalar el fracking porque, de ese modo, puede mantener su propia hegemonía política por más tiempo mientras se va prefigurando el mundo del futuro. En esa visión tan estrecha y rígida de las cosas, la única alternativa realista en el medio plazo es el conflicto y la guerra. Sin embargo, es necesario insistir, ni el conflicto interno en los países ni la guerra entre países es una necesidad material. No, en absoluto; es una decisión de carácter político: se prefiere ir a la turbulencia social y al desastre militar que abordar una alternativa postcapitalista. Se trata de una decisión; una decisión horrible, sí, pero perfectamente consciente y premeditada, a la cual la mayoría ciudadana da su tácita aquiescencia.

6.- El desastre que viene.

Durante el último año el precio del petróleo ha ido escalando progresivamente hasta llegar a los niveles actuales, similares a los de 2014.

Es importante hacer notar que la subida arranca aproximadamente hacia julio del año pasado, y con ciertas subidas y bajadas ha sido bastante consistente durante los últimos 10 meses. Es decir, el nivel de precios actuales no es algo debido a los problemas que ha creado en la última semana el gobierno de EE.UU. con Irán, sino que arranca desde mucho antes.

La razón de esta escalada de precios tiene mucho más que ver con la fuerte desinversión en upstream fuera de EE.UU., que está causando una progresiva disminución de la producción de petróleo crudo convencional y por tanto la disminución del petróleo almacenado, como mostraba Art Berman en un artículo hace seis meses:

A estas alturas, la caída de los inventarios en los EE.UU. y probablemente en otros países está empujando progresivamente los precios al alza. Otro síntoma del cambio de ciclo nos lo indica el cambio de signo en la diferencia de los precios del petróleo presentes y futuros, lo que en el argot se conoce como backwardation. Como norma general, el precio del petróleo para su entrega en unos meses es más elevado que el precio del petróleo para entrega inmediata, ya que uno paga por la seguridad de que el precio de compra esté garantizado en la cantidad que se acuerde en el momento de firmar el contrato y que, por tanto, no le va a salir más caro cuando por fin venga por él. Pero cuando se produce backwardation, el precio del petróleo para su entrega inmediata es más elevado que el de la entrega a meses vista, y eso significa que empieza a haber problemas en el suministro inmediato. De hecho, como muestra la siguiente gráfica de Seeking Alpha la transición de la situación normal a la actual de backwardation ha sido progresiva durante el último año, y no es un efecto de los problemas de la última semana. De hecho, estamos en backwardation desde octubre del año pasado; ahora, simplemente, es mayor, indicando una mayor tensión en el mercado.

No todo tiene que ver con los fundamentos del mercado del petróleo. Algo que sin duda está influyendo y va a influir en la situación que se va a desarrollar en los próximos meses es el final de la compra de activos por parte de la Reserva Federal de los EE.UU. Desde el pasado mes de octubre, la Fed está dejando que venzan los títulos y obligaciones que había adquirido a diversas instituciones financieras como parte de las medidas de alivio cuantitativo que se desarrollaron desde la Gran Recesión de 2011 hasta mediados de 2014. La fecha es interesante porque fue precisamente a partir de agosto de 2014 que el precio del petróleo cayó drásticamente en cuestión de un par de meses, después de haberse mantenido en precios medios históricamente elevados precisamente desde 2011 hasta mediados de 2014.

No son pocos los analistas que piensan que la compra de activos por parte de la Fed (en el fondo, una inyección de dinero fresco a las entidades financieras), al fomentar el consumo y la inversión, «recalentó» el precio del petróleo. La actual política de liquidación de esos activos (pues la Fed debe considerar la situación económica lo suficientemente robusta no solamente para mantenerse por su propio pie, sino para ir devolviendo lo prestado) va a someter al mundo financiero a un cierto nivel de estrés, justamente cuando la montaña de deuda que ha acumulado el fracking tiene unas dimensiones colosales y los inversores extranjeros muestran menores interés por ese tipo de explotación. Se podría pensar que el exceso de confianza de la Fed en los indicadores econométricos clásicos les ha hecho cometer un error de cálculo de dimensiones colosales, puesto que tal estrés financiero puede destruir, y de manera irreversible, a la industria del fracking, que no podría disfrutar de los altos precios del petróleo que sobrevendrían a su hundimiento.

En este contexto, la decisión completamente unilateral y extemporánea de Donald Trump de romper el acuerdo nuclear con Irán no parece tan alocada y absurda como a algunos les podría parecer. A pesar de que probablemente Irán ha superado ya su propio peak oil, un conflicto en el país persa serviría para disparar rápidamente el precio del petróleo y darle un balón de oxígeno a la necesitada industria del fracking estadounidense, y de paso aliviaría las necesitadas arcas de países aliados como Arabia Saudita (o las aún más necesitadas arcas de Argentina, único país aparte de los EE.UU. que explota el fracking a una escala significativa y que la semana pasada tuvo que pedir ayuda al Fondo Monetario Internacional). En suma, si bien la espiral de destrucción de oferta – destrucción de demanda es un proceso inevitable, los líderes estadounidenses puede que hayan decidido por dónde va a romperse la producción, al menos esta vez, sacrificando a un productor para que el resto pueda seguir viviendo: con precios altos, la inversión volvería al sector del petróleo fuera de Norteamérica y se ganarían unos años más, o eso esperan, mientras el mundo va consumando su descenso energético y en la miseria. En el caso concreto de Irán, además, se trata de una potencia regional que está enemistada con los EE.UU., con lo que podría parecer una solución perfecta. El problema es que el sacrificio de Irán no daría oxígeno más que para unos pocos años, y al cabo de nada se tendría que buscar una nueva víctima para ser sacrificada a la implacable espiral de la energía.

Es ésa la dinámica incómoda en la que nos estamos instalando. Una en la que los continuos vaivenes del precio del petróleo serán recurrentes, pero para cada vez se encontrará un conflicto ad hoc, expresamente creado para la ocasión y las televisiones se llenarán de prolijas explicaciones de la excusa del día. Y no es ésta una dinámica propicia solamente para los EE.UU., también lo es probablemente para Europa, porque sin recursos propios a Europa lo que le interesa es conseguir apropiarse de los de los demás, destruyendo la industria local de otros y asentando gobiernos títeres y dóciles en los países productores. La tentación de dedicarse al pillaje de los despojos de la era del petróleo es muy grande, porque ésa es la actividad energéticamente más rentable en un mundo en declive; el problema es que el espejo de la guerra le devolverá a Europa su imagen deforme. ¿Y qué hará España? España ante el colapso de su modo de vida no es previsible que haga algo diferente, aunque con suerte puede hacerlo peor.

En todo caso, incluso si se impone el sentido común y se evita lo peor de los escenarios bélicos y de la escalada brusca del precio del petróleo, las perspectivas tampoco serían muy buenas. Con los inventarios bajando, la inversión en upstream fuera de EE.UU. y Canadá en retroceso, la deuda del fracking creciendo y el acceso al crédito en los EE.UU. endureciéndose, la escalada en el precio del petróleo durante los próximos meses parece inevitable; especialmente peligroso es el período veraniego, por el mayor consumo de energía (sobre todo por el turismo) durante esa estación. Parece evidente que vamos a un escenario de precios altos en algún momento nada lejano en el tiempo. Lo peor es que la subida probablemente será bastante rápida, incluso sin escalada bélica en Irán; y antes de que la bonanza de precios pueda ser aprovechada por los productores para relanzar la inversión, el precio bajará en caída libre por el daño que causa a la economía en general. Se avecina una crisis económica y de las grandes; y lo peor es que tarde o temprano comenzará la crisis permanente, caracterizada por precios del petróleo muy inestables, continuamente bajando y subiendo en sucesión cada vez más rápida y una rápida caída de la producción industrial y aumento exacerbado del paro.

7.- Conclusiones:

Contrariamente a lo que les gusta pregonar a los celotes del capital, el peak oil está más vivo que nunca. Lo que ha pasado en los últimos cuatro años no puede entenderse sin comprender la dinámica que la llegada del peak oil ha obligado a adoptar, en una huida hacia adelante de la gran superpotencia, EE.UU., ante un problema irresoluble sin un cambio radical del marco conceptual. Con el espejismo del fracking no solo no se ha podido descartar el inevitable peak oil, sino que al aferrarse a la falsa salida que daba el fracking la caída que se avecina, en lo económico y en lo social, será mucho más abrupta y mucho más dura, y el recurso al ultrabelicismo para controlar los últimos recursos parece hoy más probable que nunca.

El error de todos los análisis previos ha sido el de suponer que el libre mercado, tal y como se entiende hoy en día, iba a ser capaz de gestionar una situación de escasez en una materia prima tan fundamental como es el petróleo. En realidad, lo que ha hecho es subirnos a un precipicio más alto donde el riesgo de despeñarnos es mayor que nunca. Mientras no se comprenda que creer que la necesidad crea los recursos es un grave error de concepto, un cierto grado de colapso de nuestra sociedad es completamente inevitable y ahora mismo bastante cercano. Aquellos que ahora se ríen del peak oil y de sus estudiosos acabarán mutando su carcajada en rictus, pero desgraciadamente eso no será ningún consuelo para nadie. Ojalá que cuando inevitablemente nos estrellemos contra los límites de este grande y extraordinario pero finito planeta sepamos reconocer nuestro error y, recogiendo los trozos, seamos capaces de construir algo nuevo y mejor.

Fuente: http://crashoil.blogspot.com.es/2018/05/eppur-peak-oil.html